Automated Market Maker là gì?

Automated Market Maker (AMM) là công cụ tạo lập thị trường tự động và thường hoạt động trên các sàn giao dịch phi tập trung (DEX), nơi mà mọi thứ diễn ra tự động mà con người không thể can thiệp, Sàn giao dịch phi tập trung có AMM thường dựa trên các công thức toán học để định giá giá trị của một Token.

Giống như các sàn giao dịch bình thường khác, AMM có nhiều cặp giao dịch khác nhau nhưng không có lệnh mua hay lệnh bán nào, và trader cũng không cần phải tìm kiếm người mua. Thay vào đó, một hợp đồng thông minh sẽ hoạt động với vai trò người thực hiện trong một giao dịch.

Quá trình này cũng khá tương tự như các dịch vụ chuyển đổi nhanh như ShapeShift và Changelly. Tuy nhiên điểm khác biệt ở đây nằm ở nguồn vốn dự trữ của công ty sẽ được thay thế bằng các bể thanh khoản (Liquidity pools) trên hợp đồng thông minh.

Một bể thanh khoản bao gồm 2 loại tài sản trong một cặp giao dịch. Tỷ lệ tương đối của mỗi mã Token trong bể là điều quyết định giá trên lý thuyết của một tài sản cụ thể. AMM trực tuyến đầu tiên có tên Bancor, được thành lập năm 2017, nhưng công cụ phổ biến nhất hiện tại lại là Uniswap, Curve, Kyber Network và Balancer.

Tại sao các sàn giao dịch AMM lại tồn tại?

AMM là giải pháp cho những hạn chế của các Blockchain hợp đồng thông minh, đặc biệt là Ethereum. Trước khi AMM trở nên phổ biến, các nền tảng giao dịch phi tập trung được xây dựng trên Ethereum, như EtherDelta hay 0x luôn ứng dụng các cơ chế sổ lệnh truyền thống.

Tuy nhiên, họ gặp những vấn đề về thanh khoản, chẳng hạn như việc đặt lệnh sẽ tiêu tốn nhiên liệu hoặc sẽ cần thời gian chờ đợi xác nhận khối. Thông lượng (TPS) thấp của Ethereum cũng hạn chế số lượng giao dịch nhận được trước khi Blockchain chạm mức quá tải.

Điều này thực sự là vấn đề đối với các nhà tạo lập thị trường – nhà cung cấp thanh khoản thông qua sổ lệnh giao dịch. “Tạo ra” một thị trường thực sự đòi hỏi sự linh hoạt theo giá liên tục thay đổi. Khi một lệnh cần cả kinh phí và thời gian để thực hiện, người ta có thể lỗ nhiều hơn mức chênh lệch giá mua bán – sự khác biệt giữa giá chào bán cao nhất và giá mua thấp nhất.

AMM giúp việc cung cấp thanh khoản trở nên tiết kiệm và đơn giản hơn thông qua một quá trình đơn giản và hoàn toàn tự động – như chính cái tên của nó. Thậm chí những người dùng phổ thông cũng có thể thực hiện việc cung cấp thanh khoản, dễ dàng hơn rất nhiều so với các sàn giao dịch truyền thống có thể cần đến những kiến thức về kỹ thuật cao hơn.

Hợp đồng thông minh tự động hóa giao dịch trên AMM như thế nào?

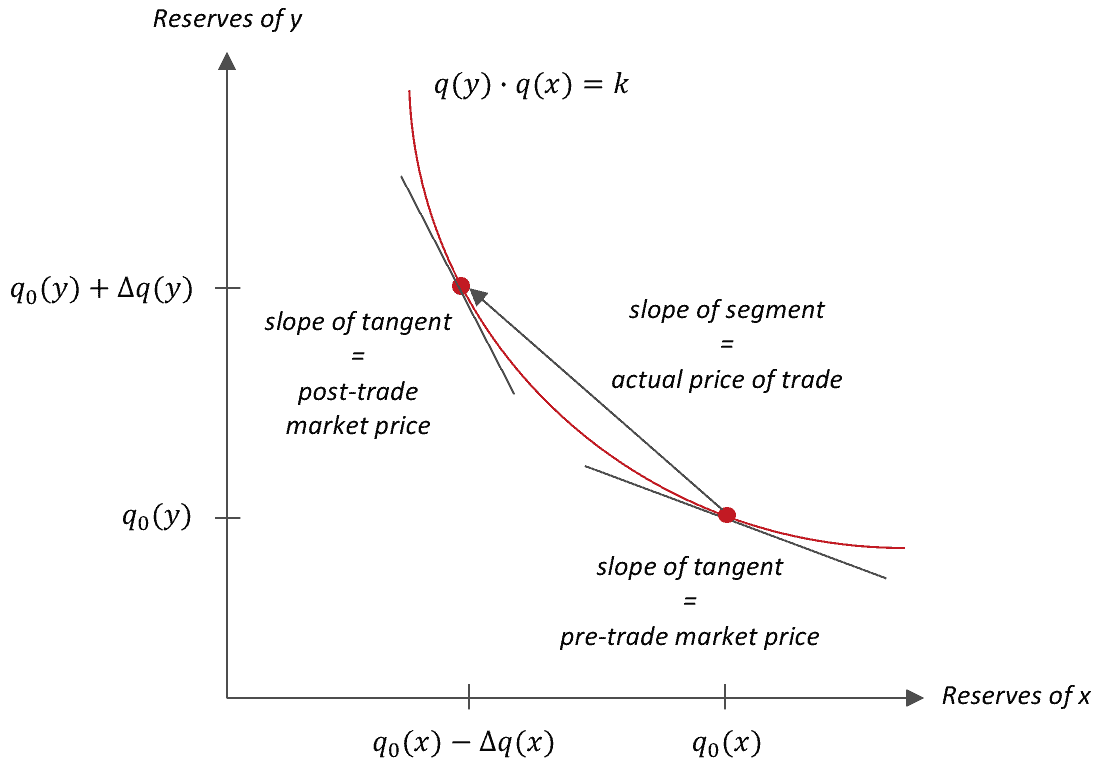

Khi giao dịch trên một AMM, người dùng sẽ tương tác với một bể thanh khoản. Cụ thể, khi người dùng yêu cầu hợp đồng thông minh thực hiện một giao dịch, hợp đồng này sẽ gửi mã Token của người dùng, ví dụ như ETH, đến bể thanh khoản. Một công thức toán sẽ xác định số lượng Token đối trọng trên cặp giao dịch – ví dụ như, Dai – mà người dùng sẽ nhận lại trên giao dịch.

Công thức đơn giản nhất sẽ là X nhân Y bằng K, trong đó X và Y là lượng Token trong bể và K là một hằng số cho trước. Phương trình này sẽ có dạng hyperbole: một kiểu hình tiệm cận với cả số vô cực và số 0 tại các cực trị.

Mỗi giao dịch sẽ có mức trượt giá nhất định – mức độ ảnh hưởng lẫn nhau giữa kích cỡ lệnh giá và mức giá cuối cùng được thực hiện. Dạng hyperbole này thể hiện độ trượt giá nhỏ hơn đối với các lệnh nhỏ, nhưng khi kích cỡ lệnh lớn hơn, mức trượt giá sẽ tăng phi mã. Uniswap đã luôn sử dụng công thức này, nhưng những nền tảng khác có thể sử dụng các thuật toán phức tạp hơn để có thể chủ động điều chỉnh mức trượt giá.

Tại sao AMM lại có thể trở nên phổ biến?

AMM đang giải quyết được rào cản lớn nhất mà quá trình đưa sàn giao dịch phi tập trung đến gần hơn với người dùng phổ thông đang gặp phải: thanh khoản. Khi đó không còn là vấn đề, các lợi ích tự nhiên của một sàn giao dịch phi tập trung sẽ phát huy tác dụng.

Không giống như các sàn giao dịch tập trung truyền thống, không hề tồn tại một “người gác cổng” để sàng lọc các dự án hay người dùng. Giao thức của AMM là một giao thức mở, không yêu cầu người dùng tạo tài khoản riêng hay xác minh danh tính người dùng. Một địa chỉ ví là tất cả những gì chúng ta cần để tương tác với các giao thức.

Đánh giá dưới góc độ dự án, sàn giao dịch phi tập trung là một phương án tuyệt vời để đưa một mã Token vào thị trường và cung cấp thanh khoản. Không hề tồn tại bất kỳ phí niêm yết hay tiêu chuẩn tiếp nhận nào, khiến cho bất kỳ ai, kể cả một người chưa từng tiếp xúc với lĩnh vực này cũng có thể tự thành lập cho mình một bể thanh khoản đối với mọi loại Token.

Phổ thông hóa hoạt động cung cấp thanh khoản cũng sẽ khiến những “fan” hâm mộ dự án cũng như người nắm giữ có thể giúp tạo ra một thị trường thanh khoản với những mã Token mới mà không cần sự trợ giúp của bất kỳ nhà tạo lập thị trường lão luyện nào. Thêm vào đó, các sàn giao dịch phi tập trung AMM nhìn chung có giao diện tương đối đơn giản, khi không còn hiển thị những quyền chọn lệnh mua bán nâng cao hay các biểu đồ giá trên bảng điều khiển.

Rủi ro và hạn chế của AMM là gì?

Ngoài những mặt tích cực, các sản phẩm của AMM vẫn sở hữu những rủi ro và hạn chế nhất định. Xâm nhập mạng và những điểm yếu đã luôn ảnh hưởng đến những sàn giao dịch như Uniswap và Balancer, nơi những nhà cung cấp thanh khoản thỉnh thoảng thấy tiền tự nhiên không cánh mà bay sau các tương tác hợp đồng thông minh phức tạp. Mặt khác, trader đang để ngỏ chiến lược của mình cho cả thế giới nhìn vào, khiến những kẻ nhanh chân hơn có thể thực hiện lệnh trước và lợi dụng những người dùng khác.

Công cụ tạo lập thị trường tự động cũng không thể tồn tại nếu thiếu đi sổ lệnh truyền thống khi cần kiểm soát chênh lệch giá. Các công thức toán học, dù có sự thiết thực nhất định, cũng không thể hoàn toàn đại diện cho tâm lý thị trường. Các trader kiếm lời trên giá chênh lệch cần cố định giá tài sản trên một AMM, nhưng điều này sẽ phát sinh những khoản mất không tạm thời trên rất nhiều sàn giao dịch.

Tóm lại, các trader này cần sinh lời bằng cách tạo giá cân bằng, nhưng mức lợi nhuận này lại được trích ra từ chính những nhà cung cấp thanh khoản. Dù có nhận được một khoản phí giao dịch, các nhà cung cấp thanh khoản vẫn có thể mất tiền nếu như giá tăng hoặc giảm quá sâu. Sự hao hụt này là “tạm thời” do giá sẽ luôn luôn đảo chiều, nhưng trên thực tế, điều này không phải lúc nào cũng xảy ra.

Dù đang dần được cải tiến, lượng giao dịch và thanh khoản trên các AMM vẫn còn thấp khi so sánh với các sàn giao dịch tập trung lớn nhất. Tắc nghẽn lưu thông nhiên liệu trong mùa hè 2020 cũng thể hiện rằng họ đang sử dụng đến mức nhiên liệu trần, và cần những biện pháp tiêu thụ hợp lý hơn để có thể chuẩn bị sẵn sàng cho những phát triển trong tương lai.